火锅底料产业深度-底料风暴-34页

2021-06-27 热度 ★★★★★ 招商证券

编者按:

内容预览

供给端的改革加上需求端的提升,让火锅底料行业近年来实现快速发展,市场关注度越来越高。本篇报告对火锅底料产业链进行深度梳理,是《味蕾之花》系列的第五篇,全文亮点在于将火锅底料与基础调味品对比把握其本质,并通过对于细分赛道的挖掘,详细推算行业空间,深入分析各赛道竞争要素与格局,充分还原行业全貌,本报告由招商证券与网聚资本合作撰写,推荐投资界及产业界人士阅读!

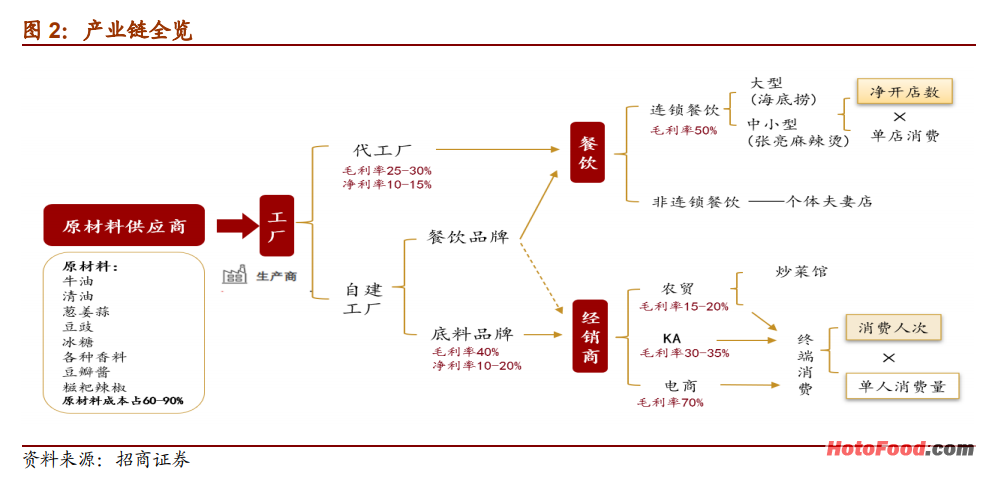

生意本质:强口味刺激,高品牌属性。底料具有辣味成瘾性,同时应用场景多元,操作便捷迎合懒人经济,口味及下游扩容带来长生命周期。相比基础调味品,上游看底料原料种类多,牛油供给不稳,企业的原料管控、供应链管理能力是核心竞争力。下游看,餐饮端由于火锅的去厨师化,底料作用更大,占比更高,迭代更快;家庭端底料偏可选消费品属性,对品牌创新与营销能力,以及购买的便捷程度提出了更高要求。

空间推算:C端渗透带来高潜成长空间。15 年行业规范化带动餐饮端高增,17-18年辐射到家庭端快速增长。我们分赛道统计了目前火锅底料整体出厂规模为 453亿,预计 2025E 达到 758 亿,对应 CAGR 为 11%,其中 C 家庭消费随着渗透度提升,增速预计可达 14%。

竞争格局:B 端阶段性集中,C 端格局未定。行业整体格局分散,龙头颐海体量30 亿规模领先明显,亿元级企业较多,属长尾结构。我们将行业细分为三个赛道分析(A火锅餐饮、B底料炒菜、C家庭消费),其中 B 底料炒菜是我们发现被资本市场忽视的一个赛道。

A 火锅餐饮:集中度有天花板,竞争靠成本优势。主要玩家为代工厂,赛道高度分散,由于下游的不稳定性,格局也很难达到不可颠覆的状态,规模效应较低。赛道集中度有提升趋势,但很难绝对集中走出大龙头企业。行业核心竞争要素为成本优势,盈利能力有限,代表企业为聚慧,增长稳健。而广义复合调味品代工厂则可通过研发差异化产品,获取超额收益及高 ROE 水平。未来颐海、天味可能进入该赛道,导致格局更加分散。

B 底料炒菜:集中度高格局牢,先发优势明显易守难攻,头部品牌红九九值得关注。龙头如红九九具有先发优势。本质上是传统调味品的用途,赛道粘性大,可以收获现金流。行业当前集中度较高但容量不大,企业的发展主要靠自己的市场教育能力,供给决定需求。

C 家庭消费:竞争加剧格局未定,龙头颐海优势显著地位强化,天味、海天优势仍需强化。品牌、渠道是两个重要竞争维度,前者贡献议价力,后者贡献稳定度。目前主要竞争参与者分为三类:复合调味品生产商+火锅品牌切入C 端+传统调味品企业扩张品类。其中后两者作为跨界竞争者,起点可能并不专业。目前龙头颐海优势领先,品牌力有海底捞的背书,灵活的机制赋予渠道健康库存与严格管控力,竞争优势显著。天味享受天时地利,期待竞争优势的进一步强化。海天实力雄厚,关键在于提升消费者对其品牌的认同感。

投资建议:颐海优势显著,天味享天时地利。当前颐海竞争优势显著,品牌影响、渠道推动力超竞品,灵活的机制保障研发与营销动力。天味享受天时地利,现阶段需快速推进渠道精细管理与打造品牌,强化竞争优势。海天有希望成为行业重要品牌,综合实力雄厚,渠道优势显著,关键在于提升消费者的品牌认同感。

风险提示:行业需求回落,成本上涨,恶性竞争加剧,食品标准及安全问题,火锅餐饮全国拓展进程不及预期

最近访客

昊图食品网版权及免责声明:

凡本网注明“来源:昊图食品网”的所有作品,版权均属于昊图食品网,未经本网授权,任何单位及个人不得转载、摘编或以其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:昊图食品网”。违反上述声明者,本网将追究其相关法律责任。

凡本网注明 “来源:XXX(非昊图食品网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。如果涉及版权问题,请作者持权属证明与本网联系。